Nykyisen kotimme ostaminen oli monella tapaa tähänastisen elämämme huonoin rahallinen päätös, ainakin tuloksilla mitattuna. Muutaman viikon päästä Venäjä hyökkäsi Ukrainaan täysimittaisesti, inflaatio lähti laukalle ja korot nousivat perässä. Yleinen turvattomuuden tunne levisi kaikkialle. Asuntomarkkinat pysähtyivät täysin, eikä niitä ole vieläkään saatu kunnolla liikkeelle.

Huonoille päätöksille ei jälkikäteen voi paljoa tehdä, mutta niistä voi aina oppia. Mitä oppeja tästä kokemuksesta voi ammentaa?

Turha koittaa, markkina voittaa

Alueet, joilla etsimme asuntoa, olivat suosittuja ja hinnat nousivat nopeasti nollakorkoaikana.

Aloitimme asunnon etsinnän aikaisessa vaiheessa, jotta ymmärtäisimme alueen tarjontaa. Hakukriteereinä meillä oli muutama tietty kaupunginosa, kolme huonetta ja hyvä sisäilma. Budjetti oli joustava, mutta piheys rajoitti valintoja. Erityisesti hyvä sisäilma osoittautui isoksi haasteeksi, mutta löysimme joitain sopivia kohteita.

Kun hyvä kohde tuli esiin, sen hinta oli aina korkeampi kuin mitä pidimme reiluna. Jälkeenpäin tajusin, että olimme ankkuroineet mielessämme reilun hinnan edellisten kauppojen tasolle, emmekä hyväksyneet, että markkina oli mennyt eteenpäin. Kiinteistömogulit puhuvat alle markkinahinnan ostamisesta, mutta on tärkeää tunnistaa markkinatilanne. Kovassa kysynnässä tinkimällä jää aina kakkoseksi, ja alennusta saa vain kohteista, jotka muutkin tunnistavat huonoiksi. Osakemarkkinoilla tätä sanottaisiin arvoansaksi.

Asuntometsästyksen pitkittyminen parilla vuodella maksoi meille helposti kymmeniä tuhansia, kun asuntojen arvo nousi. Jos olisimme heti alussa iskeneet kiinni tarjolla olleisiin asuntoihin pyyntihinnalla sen sijaan, että yritimme tingata muutamia tonneja, olisimme säästäneet rahaa ja päässeet nauttimaan isommasta asunnosta aiemmin.

Ensimmäinen oppi pieleen menneestä asuntokaupasta on, että jos haluaa samaa kuin muutkin, pitää olla valmis maksamaan sen vaatima hinta. Kuten sanotaan, ”beggars can’t be choosers.”

Rahojen pitäminen käteisenä

Ankkuroitumisharhasta johtuen sopivaa asuntoa ei meinannut löytyä. Laajensimme postinumerokriteerejä ja tulevan kodin hintahaitari laajeni. Koska ostoajankohta ja summa eivät olleet selvillä, päädyin makuuttamaan isoja käteissummia tililläni. Ajattelin, etten halua olla tilanteessa, jossa käteisen rahan määrä estää asuntokaupan.

Makuutin potentiaalista asuntokauppaa varten rahaa tilillä koronanousuvuosien yli, ja menetetyt tuotot olivat tuntuvat. Järkevämpää olisi ollut sijoittaa ainakin osa näistä käteisistä.

Riskinä käteisvarannon sijoittamisessa on tietenkin markkinaromahdus, ja se että menettäisin osan sijoitetuista rahoista. Yleisenä periaatteenani on toimia odotusarvojen mukaan, ellei huonossa skenaariossa ole katastrofaalisen lopputuleman mahdollisuutta. Vaikka asuntorahojen sijoittamisessa oli riski markkinaromahdukselle, odotusarvoisesti sijoittaminen olisi ollut kannattavaa. Yleensä markkinat menevät ylöspäin. Katastrofaalinen lopputulos, jossa en saisi asuntoa ostettua romahduksen jälkeen, olisi epätodennäköinen, sillä saisin kyllä osakkeita aina myytyä asunnon käsirahaan vaadittavan summan verran. Jopa tilanteessa, jossa salkusta katoaisi puolet.

Olisiko romahdus ja osakkeiden myyminen pohjalla tuntunut pahalta? Aivan varmasti, mutta uskon, että tällaisen pahan olon kanssa on syytä oppia elämään. Vaikken olisi kaikkea käteistä sijoittanut, minun olisi kannattanut laittaa ainakin osa rahoista markkinoille jo paljon aiemmin.

Toinen oppi huonosti menneestä asuntokaupasta on, että turha varovaisuus tulee kalliiksi. Osakkeet ovat likvidiä varallisuutta, jonka saa muutettua parissa päivässä käteiseksi, joten sen rinnalla ei tarvitse pitää määräänsä enempää hätärahaa. Tämä oppi pätee sekä asunnon käteiskassaan että muuhun elämään.

Pitää tehdä epävarmuudesta epäolennaista

Ostimme asunnon tammikuussa 2022. Silloin Venäjä piti sotaharjoituksia Valko-Venäjällä ja uhitteli teini-ikäiseen tyyliinsä Ukrainan suuntaan, mutta kukaan ei ajatellut että hyökkäys olisi mahdollinen. Putin vain uhosi teinipoikamaiseen tyyliinsä. Inflaatio oli ohimenevää ja kaikki tiesivät ettei keskuspankeilla olisi varaa nostaa ohjauskorkojaan kovin kauas nollasta.

Ukrainan sodan leimahtaminen ja sen seurannaisvaikutukset inflaatioon ja korkoihin oli hyvä muistutus siitä, ettei tulevaisuuden ennustaminen onnistu keneltäkään. Sinänsä on hassua, että tällainen muistutus tarvittiin, sillä juuri pari vuotta aiemmin Covid-19 oli sulkenut maailman muutamassa viikossa. Niin vain meidänkin perhe oli ehtinyt unohtaa koronan opit siinä määrin, että härkäpäisesti halusimme ostaa asunnon vaikka markkina tuntui tulikuumalta ja maailma epävarmalta.

Taloudelliset mallit toimivat vain silloin, kun ne eivät ole tarpeen – kun eilinen on samanlainen kuin tämä päivä. Mallit ennustavat kasvua kasvun aikana ja laskua laskun aikana, mutta käänteitä ne ennustavat oikein vain vahingossa. Tämä pätee lähes kaikkeen dataan pohjautuvaan päätöksentekoon: Elämme epävarmassa maailmassa, eikä epävarmuudesta pääse eroon parhaillakaan malleilla.

Nassim Taleb kirjoitti hiljattain Twitterissä, että kun epävarmuutta ei voi muuttaa varmuudeksi, on parempi tehdä epävarmuudesta epäolennaista.

Monet sanonnat toistavat tätä viisautta: ”Parempi virsta väärää kuin vaaksa vaaraan.” Kun tulevaisuutta ei voi ennustaa tarkasti, paras tapa selviytyä on jättää tilaa virhemarginaalille ja lisätä redundanssia.

Meidän kohdallamme pankki oli tehnyt 6% stressitestit, ja niiden perusteella se olisi tarjonnut meille paljon enemmän lainaa kuin mitä päädyimme ottamaan. Kaikki uskoivat, etteivät korot voisi juuri nousta. Onneksi luontainen varovaisuutemme suojeli meitä, emmekä ottaneet lainaa aivan äärirajoille asti.

Olimme myös jossain määrin fiksuja, mutta enemmän onnekkaita, sillä otimme korkokaton lainallemme. Onnekkaita, koska kipuilimme päätöksen kanssa niin pitkään, että toisenkinlainen lopputulema olisi ollut ihan mahdollinen. Tämä päätös, vaikka odotusarvomielessä huono, antoi meille erinomaista virhemarginaalia elämään. Korkokaton sai vielä melko halvalla, kun maailma vielä näytti valoisalta, ja se on nyt suojannut meitä korkojen nousulta. Vaikka teimme päätöksen empien, se osoittautui viisaaksi.

Yhdeksänkymmentäluku osoittaa, että korot voivat ihan hyvin nousta kaksinumeroisiksi, eikä maailmaan ole vielä rakennettu mitään mekanismia, joka varmuudella estäisi vastaavan tilanteen tulevaisuudessa. Korkojen noustessa kaksinumeroisiksi, suuri asuntolaina voisi ajaa meidät taloudelliseen ahdinkoon, joten suojautuminen on järkevää, vaikka siinä odotusarvomielessä häviääkin rahaa. Jatkossa, niin kauan kuin asuntolaina on merkittävä osa varallisuuttani, sidon lainani korot ainakin osittain.

Asuntokauppojen jälkeisestä maailmamurroksesta voin oppia sen, että kukaan ei osaa ennustaa tulevaa. Vastaisuudessa aion tehdä suojauspäätöksen epäröimättä, mikäli mahdollinen tappio on niin suuri, että se voisi kaataa taloutemme. On tärkeää varmistaa, että huonoinkin mahdollinen skenaario on turvallinen.

Yhden itsestäänselvyydet ovat toisen hulluutta

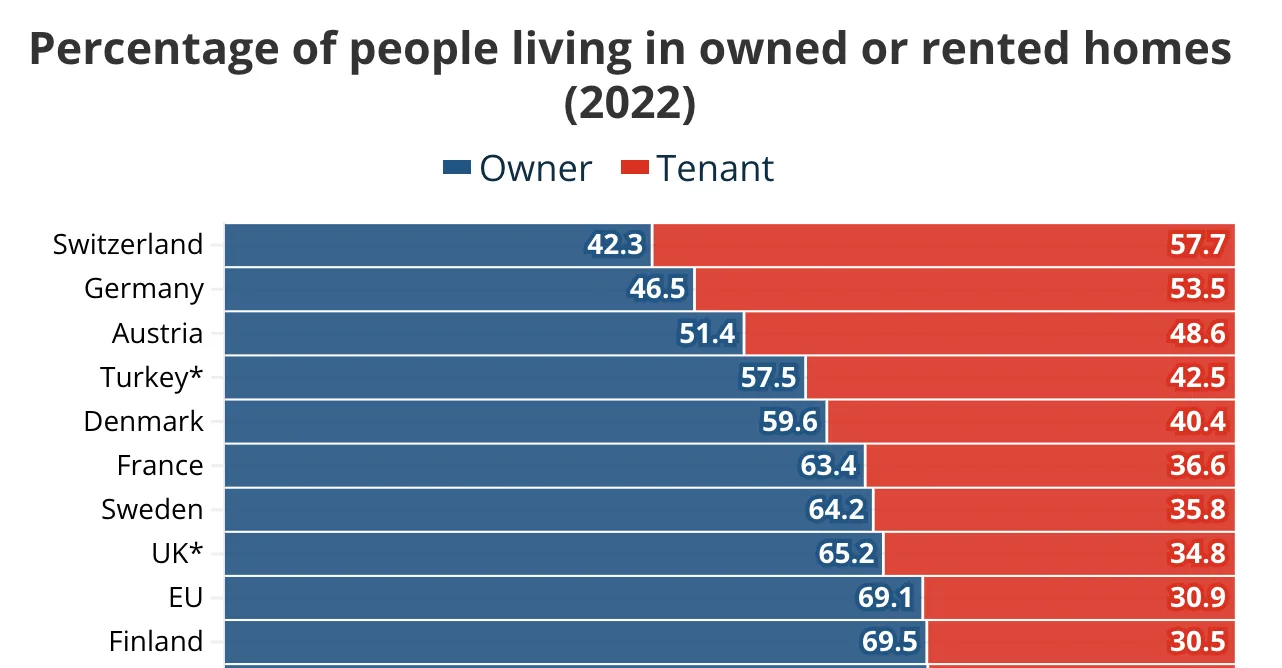

Keskustelin saksalaisen ystäväni kanssa siitä, miksi Saksassa niin harva asuu omistusasunnossa. Saksalaiset eivät juuri asuntoja osta, vaan ennemmin vuokraavat.

Hänen mukaansa omistusasuminen on siellä vain rikkaiden touhua. Hän ihmetteli, miten suomalaiset ovat valmiita ottamaan halvaannuttavia määriä velkaa heti, kun pankki siihen suostuu. Meille itsestäänselvyys, oman kodin ostaminen, oli hänestä arveluttavaa. Kun sitten mainitsin suosituista muuttuvakorkoisista 25 vuoden lainoista, hän oli valmis passittamaan koko kansakuntamme pehmustettuun huoneeseen.

Meidänkin perheessämme asuntomarkkinoiden ylikuumeneminen oli selvää. Yli pyyntihinnan ostaminen ei ole normaalia, mutta niin vain siitä tuntui tulleen uusi normaali markkinalla. Omistusasuminen tuntui kuitenkin niin itsestään selvältä, ettemme missään vaiheessa pysähtyneet miettimään, pitäisikö meidän härkäpäisen asunnon metsästyksen sijaan mennä vuokralle ja sijoittaa rahamme esimerkiksi osakkeisiin.

Myönnettäköön, juuri ennen nykyisen asuntomme ostamista vaimoni ehdotti turhautuneena vuokralle muuttamista. Vastasin kuitenkin, että ”nyt korot ovat nollassa, ja kaikille, joilla on kyky ottaa lainaa, jaetaan käytännössä varallisuutta ilmaiseksi, joten vuokralle meneminen olisi hölmöintä mitä voisimme tehdä.” Onneksi vaimoni tuntuu unohtaneen tämän keskustelun, tai ei ainakaan ole muistuttanut siitä. Nyt voisimme vuokrata kotimme suunnilleen samoilla kuluilla, mitä maksamme korkoja ja vastikkeita.

Tärkeä oppi tästä on, että kun maailma tuntuu yksimieliseltä, voi olla fiksua pysähtyä ja miettiä, olisiko muitakin vaihtoehtoja tarjolla. Saksalaiset ja sveitsiläiset asuvat vuokralla mutta ovat silti ihan hyväosaisia, ja jenkit ottavat kiinteitä korkoja. Ehkeivät he kaikki ole hölmöjä. Vähän vastavirtaan kulkemalla ja katsantokantaa avartamalla voi löytää ihan järkeviä vaihtoehtoisia ratkaisuja.

Taloudellinen ylijäämä on onnen elinehto

Vaikka maailma muuttui huomattavasti epävarmemmaksi pian sen jälkeen, kun olimme ottaneet suuren asuntolainan, elämämme ei onneksi ole käynyt vaikeaksi. Epävarmassa maailmassa selviää, kun jättää kaikkeen virhemarginaalia ja lisää elämään redundanssia, eli varajärjestelmiä.

Meidän redundanssimme tuli siitä, että hyvinä aikoina säästimme yli 50% tuloistamme. Käytännössä tämä tarkoittaa, että perheemme toinen palkka oli ylimääräinen. Tämä säästöaste antoi meille taloudellisen puskurin, joka auttaa kestämään taloudellisia yllätyksiä.

Asuntokaupoista ja niiden jälkipyykistä opin, että hyvinä aikoina on tärkeää kerryttää varastoja, jotta huonoina aikoina selviää. Koskaan ei tiedä, miten huonoksi asiat voivat mennä, joten ylijäämää on hyvä pyrkiä kerryttämään jatkuvasti.

Yhteenveto

Jälkiviisaana tietenkin voisi toimia vielä fiksummin, mutta mielestäni nämä opit toimivat tulevaisuudessa riippumatta siitä, miten maailma makaa. Kertauksena vielä:

- Beggars can’t be choosers. Joskus tinkaaminen voi tulla pitkässä juoksussa kalliiksi. Jos sinulla on kova vaatimustaso, sinun pitää olla valmis maksamaan siitä.

- Sijoita käteinen tuottavasti. Vältä suurten käteisvarantojen makuuttamista tilillä, ja sijoita rahat osakkeisiin tai muihin tuottaviin kohteisiin. Liika varovaisuuskin maksaa menetettyinä tuottoina.

- Huolehdi että olet turvassa huonoimmassakin mahdollisessa skenaariossa Suojautuminen maksaa, mutta joskus se myös kannattaa. Älä usko ennusteisiin, vaan varaudu epävarmuuteen. Jätä riittävästi virhemarginaalia ja huolehdi että olet turvassa huonoimmassakin mahdollisessa skenaariossa.

- Kyseenalaista itsestäänselvyydet. Ei kannata puskea härkäpäisesti, jos homma alkaa tuntua järjettömältä.

- Kerrytä taloudellista ylijäämää hyvinä aikoina, jottei huonoina aikoina käy kylmästi.

Vastaa