Rahablogi-idolini Morgan Housel kertoi kirjassaan seuraavan tarinan (vapaasti suomennettuna):

Miljardöörin järjestämissä juhlissa Shelter Islandilla Kurt Vonnegut kertoi ystävälleen Joseph Hellerille, että illan isäntä, hedge-rahastonhoitaja, ansaitsee yhdessä päivässä enemmän rahaa kuin Heller oli saanut suositusta romaanistaan Me sotasankarit (Catch-22) koko sen historian aikana. Heller vastasi: ’Kyllä, mutta minulla on jotain, mitä hänellä ei koskaan tule olemaan… tarpeeksi.’

Tämän tarinan miljardöörin ongelma oli liikkuvat maalitolpat. Jos tavoittelee varallisuuden kasvattamista, on hyvä joskus pysähtyä miettimään, mikä määrä rahaa on tarpeeksi. Muuten tolppia ei koskaan tavoita.

Raha on ainakin minulle väline, jolla pääsee kiinni vähän parempaan, tasaisempaan ja turvallisempaan elämään. Jotta tietäisi, kuinka paljon rahaa tarvitsee, pitäisi tietää suunnilleen, miltä hyvä elämä näyttäisi. Omalla kohdallani se sisältää jotain tällaista:

- Turvallinen kasvuympäristö lapsille

- Turvattu eläke, jonka voisi tarvittaessa aloittaa mieluusti jo viidenkympin jälkeen

- Työ, joka jättää riittävästi energiaa ja aikaa harrastaa ja viettää aikaa lasten kanssa

- Mieluiten kivinen omakotitalo, jossa voimme vanheta rauhassa

Kun tällaiset tavoitteet muuttaa rahaksi, voi alkaa miettiä, kuinka paljon sitä rahaa oikein tarvitaan.

Kulujen ennuste

Isoin kuluerä näistä haaveistamme tulee asumisesta. Omakotitalo on haaveena varmaan siksi, että olemme molemmat kasvaneet sellaisessa. Mieleen on iskostunut, että kunniallinen aikuinen asuu omakotitalossa, ja kieltämättä oma takapiha olisi monella tapaa kiva tässä lapsiperhearjessa. (Olemme kyllä hieman kyseenalaistaneet tätä omakotitalohaavetta, sillä todellisuudessa olemme lapsuudessamme asuneet omakotitalossa, jonka ylläpidosta vastasi joku muu. Tällä kertaa olisimme itse huoltomiehen roolissa, jolloin homma voisi näyttäytyä erilaiselta.)

Omakotitalo maksaa aika paljon, etenkin kun sijaintitoiveemme ei ole halvimmasta päästä. Sijaintivaatimus johtuu pitkälti siitä, että alueen turvallisuus on erittäin tärkeä tekijä. Näin pienten lasten vanhempina meillä on vahva turvallisuushakuisuus, ja tiedostan, että tässä on iso riski maksaa liikaa näennäisestä turvasta saamatta juuri mitään todellista vastinetta. Tiedostan tämän biasin, mutta en aio taistella sitä vastaan.

Turvallisuutta on vaikea mitata, joten sitä tulee arvioitua lähinnä asukkaiden sosioekonomisen aseman mukaan – ovatko naapurin lapset ns. ”hyvästä perheestä”. Kansankielellä: haluamme päästä asumaan hyväosaisten asuinalueelle.

Asuinalueen valintaan liittyy turvallisuuden lisäksi halu valita lapselle hyvä kaveripiiri. Vietin lapsuuteni pienellä teollisuuspaikkakunnalla, jossa harva oli käynyt korkeakouluja. Kaveripiiristäni iso osa meni amikseen, ja niin vahva on kavereiden vaikutus, että itsekin vakavissani harkitsin amista yläasteella, vaikka olin luokkani parhaita oppilaita läpi kouluajan. Lukiosta koulussa pärjänneet pojat suuntasivat TKK, enkä itsekään oikein tiennyt muusta.

Toivoisin, että omalla lapsellani olisi enemmän esikuvia ympärillään, ja sitä kautta enemmän avoimia ovia. Ei vain me vanhemmat ja lähisuku, vaan myös esimerkiksi kavereiden vanhemmat ja itse kaverit. Koulutus periytyy, ja jos kaveripiiri perii yliopistokoulutuksen, myös lapseni varmaan hakeutuisivat sinne.

Isoin tulevaisuuden kuluerä on siis asunto, ja se tulee pitkälti määrittämään, kuinka paljon varallisuutta tarvitsemme. Tällä hetkellä ihannetalomme maksaisi 700 000 €, kun nykyisen hinta on alle puoli miljoonaa. Väliin pitää siis laittaa omaa varallisuutta.

Kun asuntoon sitoutuu näin paljon varallisuutta, olisiko vuokraaminen vaihtoehto? No ei oikein. Esimerkiksi koko Espoossa on tarjolla vain kourallinen 4–5-huoneisia ei-kerrostaloasuntoja. Vaikka haluamamme talo löytyisikin, olisimme sen oljenkorren varassa. Jos vuokraisäntä päättäisi jossain vaiheessa irtisanoa vuokrasopimuksen, joutuisimme joko ostamaan pikavauhtia uuden talon samalta alueelta tai siirtämään lapset uuteen kasvuympäristöön – molemmat huonoja ratkaisuja.

Mitä tulojen ja varallisuuden kanssa tapahtuu?

Toive saada aikaa harrastaa tarkoittaa minun kirjanpidossani sitä, etten budjetoi tulevaisuudelle merkittäviä palkankorotuksia.

Koen, että merkittävä eteneminen uralla tarkoittaisi tässä vaiheessa joko huomattavasti isomman ja vaativamman roolin ottamista tai työpaikan vaihtamista – mahdollisesti molempia. Molemmat niistä veisivät enemmän vapaa-aikaa, joka jo nyt on kortilla. Konservatiivisen budjetin näkökulmasta tämä tarkoittaa, että palkasta säästettävä summa ei merkittävästi enää kasvaisi nykyisestä.

Toiveeni olisi saada eläkkeeni turvattua. Tämä tarkoittaa, että olisin suhteellisen riippumaton palkkatuloista joskus ennen 55 ikävuotta.

Miten pääsen suhteellisen riippumattomaksi? Uskon, että 4 % sääntö on tähän riittävän hyvä arvio. Nykyisillä menoilla tämä tarkoittaisi noin 5-600 000 € salkkua.

Miksi tähän pitäisi päästä jo viisikymppisenä? Koska vanhempia ihmisiä en enää työssäni näe, haluan varmistaa, että olen suhteellisen itsenäinen palkkatyöstä tuossa iässä. Jotain hommia varmasti löytyy ja huvittaa tehdä, mutta suhteellisen suuri riippumattomuus palkasta antaisi vapautta valita esimerkiksi pienempipalkkaisen duunin.

Minulla on tällä hetkellä noin 250 000 € osakevarallisuutta. Pitkän aikavälin budjetin laadinnassa merkittävin muuttuja on, miten tämä salkku kasvaa tai supistuu tulevaisuudessa. Aika usein sanotaan, että pitkällä aikavälillä hajautetun salkun riski katoaa, mutta esimerkiksi Markku Kurtin analyysissä pitkän aikavälin kokonaistuotot riippuivat suuresti lähtötason osakkeiden arvostustasosta. Eli epävarmuus tämän muuttujan suhteen on suuri.

Osakesalkun rinnalla minulla on sijoitusasunnoksi muuntautunut vanha kotimme, jossa on noin 70 000 € omaa pääomaa ja hieman vähemmän lainaa.

Tavoitteeni olisi ostaa kallis omakotitalo ja saada samalla eläke turvattua, eli kerryttää noin 500 000–600 000 € salkku ennen 55 ikävuotta. Onkohan tämä mahdollista?

Excel kertokoon, miltä elämäni näyttää tulevassa

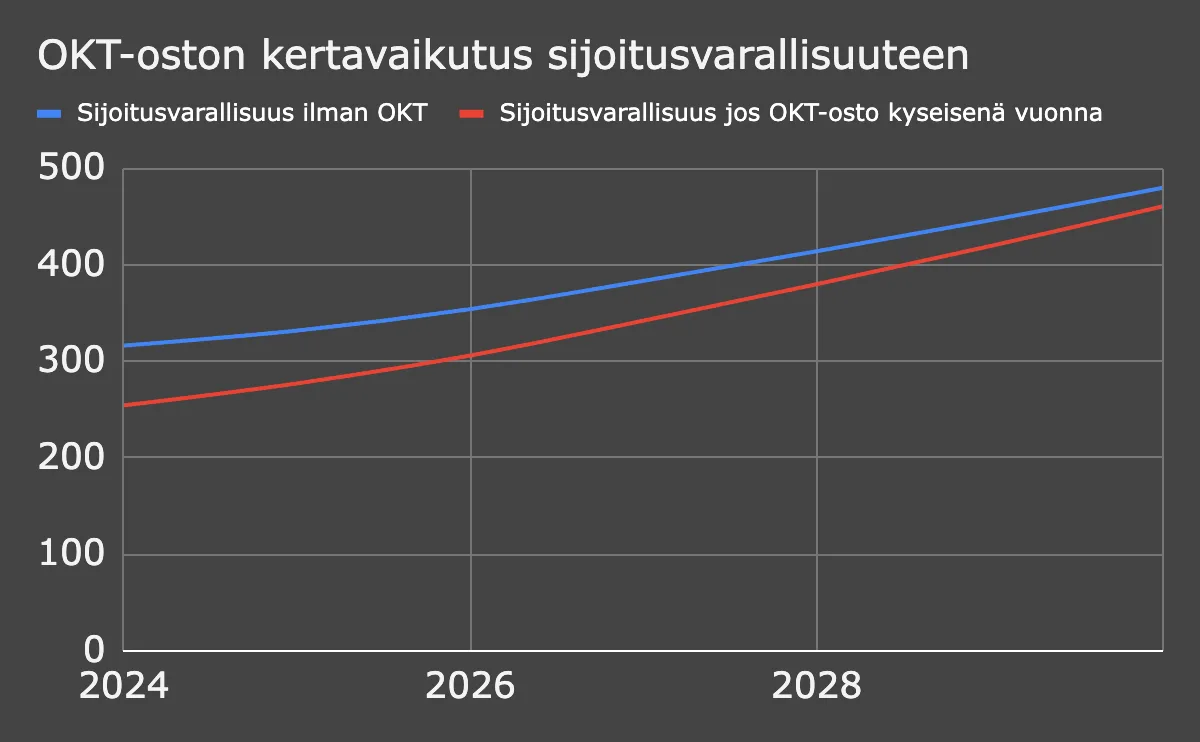

Yritin tehdä pitkän aikavälin ennustetta meidän taloudellemme. Miltä tulevaisuus saattaisi näyttää, jos nyt menemme ja ostamme kalliin omakotitalon?

Mallin taustatietoja

Esitetyt luvut ovat minun varallisuuttani. Meillä on puolisoni kanssa erilliset osakesalkut ja erilliset sijoitusasuntolainat.

Jaamme tulomme tasan vaimoni kanssa. Oletan, etteivät tulomme kasva reaalisesti.

Muita oletuksia:

- 4 % korko asuntolainoissa, laina-aika 25 v. (annuiteetti)

- Kuukausisäästö skenaariosta riippuen 500–1000 € per kuukausi, kasvaen inflaation tahtia työuran aikana

- Saan 5 % reaalisen tuoton osakepääomalle

- 1 % reaalinen arvonnousu asunnoille

Oletukset ovat ehkä vähän alakanttiin, ja ihan tarkoituksella. Historiallisesti S&P 500:n reaalinen CAGR on ollut yli 7 %. Olen yleensä säästänyt enemmän kuukaudessa ja nykyasuntomme korkokatto on noin 2 % paikkeilla. Lisäksi korkotaso on tätä kirjoittaessa laskenut 3 % tasolle.

(Vastaväite tähän on, että Schillerin CAPE on tällä hetkellä sellaisella tasolla, että se ennustaisi selvästi 7 % matalampaa tulevaa tuottoa.)

Seuraavat pari vuotta olemme vuorotellen vanhempainvapaalla, joten otin konservatiivisesti kuukausisäästön pois yhtälöstä näiltä vuosilta. Oletan, että salkku kasvaisi 5 % reaalisella tuotolla, ja parin vuoden vanhempainvapaiden jälkeen alkaisin taas säästää 1000 € kuukaudessa. Näin minulla olisi nykyrahassa helposti yli 600 000 € salkku vuonna 2037.

Omakotitalohaave tuo kuvioon ison mutkan

Valitettavasti nykyinen asuntomme ei tule riittämään meille tulevalle vuosikymmenelle.

Olettaen, että asuntojen hinnat kasvavat reaalisesti 1 % vuodessa ja että lyhennämme lainoja normaalin 25 v. annuiteettilainan tahtia 4 % korolla, meidän täytyy laittaa huomattava summa nykyisen ja haaveissa siintävän omakotitalon väliin, jotta omapääomavaateet täyttyisivät. Mitä pidempään asumme nykyisessä asunnossa, sitä vähemmän joudumme laittamaan väliin, koska lainat lyhenevät nopeammin kuin asuntojen hinnat kasvavat.

Kuviosta näkee, että jos muutamme uuteen omakotitaloon jo tänä vuonna, meidän pitäisi laittaa reilu 60 000 € per henkilö väliin. Lähivuosina väliin laitettava summa laskee noin 7000 € per vuosi per henkilö.

Tuo puuttuva oman pääoman osuus pitäisi rahoittaa myymällä sijoitusvarallisuuttamme. Tämä aiheuttaa kertaluonteisen iskun varallisuuteen, ja mitä aiemmin omakotitalo ostetaan, sitä suurempi isku.

Tämä laskelma oli silmiä avaava. Vaikka Nordnet näyttää, että minulla on 250 000 € sijoitusvarallisuutta, todellisuudessa noin 50 000 € tulee palamaan lähivuosina, koska mitä luultavimmin haluamme vaihtaa asuntoa ennen kuin vanhin lapsemme menee esikouluun.

Kertaiskua isompi haitta tulevaisuuden varallisuuskehityksen kannalta on sillä, että minulla tulee olemaan pienempi osuus varallisuudesta tuottavissa erissä. Kun osakesalkkua pitää likvidoida asunnon maksuun, häviän tuon oletetun 5% reaalituoton joka vuosi.

Sen lisäksi asuntolainan kuukausierä kasvaisi tuntuvasti nykyisestä, jolloin on syytä olettaa, että kk-säästöni tippuisi.

Miltä salkun kehitys näyttäisi, jos ostaisimme uuden omakotitalon vuonna 2026, ja kokonaiskorkomme olisi 4%? Kun alkuperäinen laskelma sanoi, että minulla olisi 650t€ salkku vuonna 2037, minulla onkin OKT-oston jäljiltä vain 490t€ salkku. Käytännössä tämä 160t€ tiputus salkussa tarkoittaisi 4%-säännöllä n. 6000 tiputusta vuosituloissani, ja johtuu korkeammasta OPO-vaateesta ja korkeista varainsiirtoveroista.

Jos tulisimmekin toimeen vain 600 000€ talolla, oman pääoman vaatimus olisi pienempi 14t€ per henkilö pienempi, ja saisin 250€ enemmän kuukaudessa säästöön. Tämän seurauksena vuonna 2037 minulla olisikin 550t € salkku.

On tietenkin totta, että tuolla 2037 minulla olisi pienemmän osakesalkun vastineena 70t€ enemmän asuntovarallisuutta. Ongelmana tässä on, että näitä rahoja on vaikeampi irroittaa enää käyttöön, mikäli haluaisin heittäytyä elämään varallisuuteni turvin. Ehkä sillä Robert Kiyosakilla oli pointtinsa, kun sanoi ettei asunto ole varallisuutta vaan kuluerä.

Onko tässä mitään riskiä?

Analyysissä on monia herkkiä oletuksia, joita voi testata. Tässä muutama nyrkkisääntö 700 000 € skenaariosta laskettuna:

- Jos asuntojen hinnat lähtevät voimakkaaseen nousuun, se tuntuu hetken kivalta, mutta todellisuudessa häviämme, koska joudumme laittamaan enemmän välirahaa uutta asuntoa ostaessamme. Toivotaan siis synkkiä markkinoita!

- Jokainen %-yksikkö lisää sijoitusten tuottoprosenttiin tuo 60 000–70 000 € lisää vuoden 2037 osakepottiin 700 000 € OKT-skenaariossa.

- Kuukausisäästöillä on merkitystä, vaikka ne ovatkin pienessä roolissa salkun kokoon nähden. Jos pystyn säästämään 500 € enemmän kuukaudessa, vuonna 2037 salkku olisi 90 000 € suurempi.

- Prosenttiyksikön lasku koroissa tarkoittaa noin 140 € pienempää lainan kuukausierää uuden OKT:n kanssa.

- Vuoden 2037 jälkeen jokainen lisätyöskentelyvuosi tuo noin 40 000 € lisää osakevarallisuutta.

Entä suuren asuntolainan tuomat riskit?

Tuolla 700 000 € omakotitalo-ostoksella nenämme pysyy vielä pinnalla, jos elinkulumme kasvavaisivat 20% nykyisestä, ja vaikka korot nousisivat kuuteen prosenttiin, olettaen että olemme molemmat taas normaalisti työelämässä. Silloin kuukausisäästöjä ei kyllä enää tapahtuisi. Tällainen koronnousu ei pitäisi olla mahdollista, sillä aion ehdottomasti ottaa korkosuojan lainaamme.

Mallin ulkopuolella on paljon muuttujia. Kun tekee näin pitkän aikavälin ennusteita, ennuste menee lähes varmasti pieleen. Vaikka en ole kovin taikauskoinen, tällaiset pitkän aikavälin ennusteet tuntuvat siltä kuin jinxaisi itsensä ja kutsuisi huonot skenaariot elämäänsä. Työttömyys, sairastumiset ja muut yllätykset voivat heittää isoja jakoavaimia rattaisiin, jolloin haaveet varhaisesta eläköitymisestä näyttäytyvät naurettavina.

Toisaalta voi käydä niinkin, että löydämme uusia kiinnostavia työtehtäviä, joista maksetaan paremmin, tai korot laskevat taas nollan tuntumaan, kun Euroopan talous sakkaa.

Vaikkei malli varmasti vastaa tulevaa todellisuutta, se antoi itselleni hyvää ajattelun aihetta. Se avasi minulle hyvin, miten suuren loven tällaisen kohtuuttoman kokoisen kodin ostamisella saa aikaan varallisuuskehitykseen. Se ei tarkoita, etteikö tätä isoa ostosta kannattaisi tehdä, vaan tekee vain sen vaikutukset selviksi. Suosittelen samaa harjoitusta sinullekin!

Miltä haaveemme sitten näyttävät?

Onko haaveeni omakotitalosta ja turvatusta varhaisesta eläketulevaisuudesta realistinen?

Mallin perusteella näyttää siltä, ettei haaveet taloudellisesta itsenäisyydestä viisikymppiseksi mennessä ole mikään itsestäänselvyys. Kalliiseen omakotitaloon sitoutuva varallisuus ja kasvavat lainanhoitokulut tulevat syömään salkun kasvupotentiaalia selvästi.

Mutta jos pystymme pitämään kiinni nykyisestä elintasostamme ja tuloistamme, tuollainen puolen miljoonan salkku nykyrahassa mitattuna pitäisi olla ihan saavutettavissa ennen 55 ikävuotta. Loppujen lopuksi haaveeni ei ole pelkästään varallisuuden maksimoiminen, vaan elämä, jossa on tilaa niin lapsille kuin omille kiinnostuksenkohteillekin.

Jos tykkäsit blogitekstistä, käy tykkäämässä myös twiitistäni, tai jaa teksti muualla somessa!

Vastaa